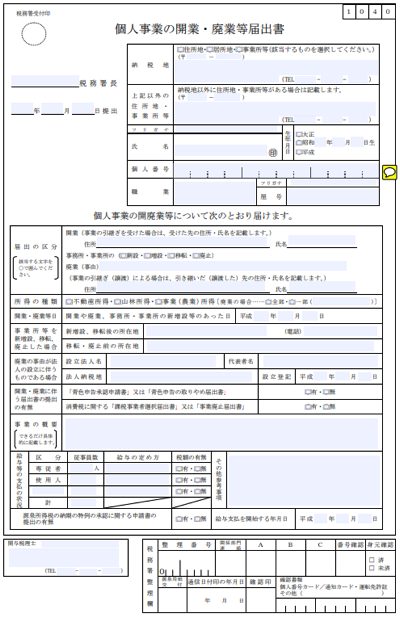

開業届は、法人(株式会社等)を設立せずに、個人事業主としてビジネスをスタートする場合に提出しなければならない書類のことで、納税する地域の税務署に提出します。

開業届を提出する必要があるのは主に納税のためですが、その他にも屋号付き銀行口座開設、助成金の新生をする場合でも必要になります。

「書類を作って提出なんて難しいそう」と思われるかもしれませんが、下記の手順に沿っていただければ書類を作成自体は5〜10分程度、提出も税務署の窓口に持参して数分でお終いと拍子抜けするほど簡単です。

開業届の入手と書き方

今回はサラリーマン、主婦、学生が、新しく事業を興す起業をする際(不動産、山林から所得を得る場合以外)の開業届の書き方をお伝えします。

開業届は国税庁のホームページでダウンロード取得可能

開業届は、以下のような決まったフォーマットになっています。

開業届は国税庁のホームページから、『個人事業の開業・廃業等届出書(提出用・控用)』を選んでダウンロードすれば入手できます。

※元号が最新のものかを必ずダウンロードした際に確認しましょう。

ダウンロードしたファイルは、PDFファイルなので直接入力編集ができます。

PDF編集にはAdobe Acrobat Readerが必要になりますので、事前にインストールしておきましょう。

開業届の書き方

記入例を元に、開業届の具体的な書き方をお伝えします。

①税務署名の書き方

開業届を提出するのはビジネスをする住所(=納税地)が基本になります。

自宅とは別で事務所や店舗を借りる場合はその住所を所管する税務署、それ以外は自宅の住所を所管する税務署名を記載します。

住所を元に税務署を調べたい場合は、国税局の所在地及び管轄区域で調べることができます。

②提出日の書き方

開業届を提出する日付を記載します。西暦・和暦どちらも可です。

③納税地の書き方

自宅もしくは、別で借りた事務所や店舗の住所を記載します。

④上記以外の住所地・事業所等の書き方の書き方

複数の事務所や店舗がある場合は、こちらも記載します。

⑤氏名・生年月日の書き方の書き方

個人事業主の氏名、生年月日を記載し、印鑑を押します。

⑥個人番号の書き方の書き方

個人事業主のマイナンバーを記載します。

⑦職業・屋号

職業の項目は、名刺の肩書きと同じで構いません。

屋号は法人でいうところの会社名のようなものですが、実のところは空欄でも構いません。

ただ、将来的に個人事業主から法人化(株式会社に転換する法人成り)を考えていたり、屋号付き銀行口座開設などを考えている場合は記載が必須となります。

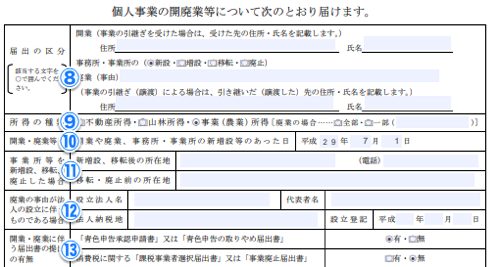

⑧届出の区分の書き方

新規開業の場合は、『事務所・事業所の「新設」』を選択します。

⑨所得の種類の書き方

『事業(農業)所得』を選択します。

⑩開業・廃業等日の書き方

ビジネスを始めた日を記載します。

※例えば、ネットビジネスをするためにレンタルサーバーを借りた日など、開業届を提出する前の段階で費用が発生した日を起点にしても良いですし、起業するための書籍を購入した日を起点にしても構いません。

概ね開業届提出前の1年以内が目安です。

⑪事業所等を 新増設、移転、 廃止した場合の書き方

⑫廃業の事由か法人の設立に伴うものてある場合の書き方

新規開業の場合は記載不要です。

⑬開業・廃業に伴う届出書の提出の有無の書き方

「青色申告承認申請書」又は「青色申告の取りやめ届出書」

青色申告を予定している場合は「有」を選択、そして『青色申告承認申請書』を開業届と同時に提出しましょう。

青色申告にすることで、利益から65万円を控除できる節税メリット、赤字を繰り越せるメリット、パソコンなど30万円未満の資産を取得した場合に一度に経費にできるメリットなど、良いことばかりですので是非青色申告を選択しましょう。

-

個人事業主が絶対に青色申告にすべき理由と青色申告承認申請書の書き方

はじめて個人起業する場合にぶちあたるのが、白色申告と青色申告のどちらをすべきかということです。 白色申告は帳簿付けが簡単(単式簿記)で、青色申告は帳簿付けが難しい(複式簿記)という手間での差がある一方 ...

続きを見る

「課税事業者選択届出書」又は「事業廃止届出書」

開業時は消費税の免税事業者になります。輸入ビジネスなどでの仕入で敢えて課税事業者になったほうがメリットがある場合以外は、「無」を選択しましょう。

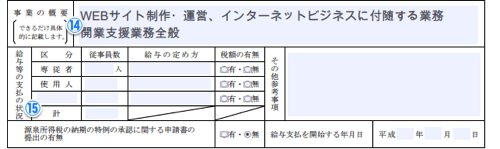

⑭事業の概要の書き方

⑦で職業には肩書きを記載しましたが、ここでは具体的なビジネスの内容を記載します。開業届を提出した時点で複数のビジネスをしている、あるいは想定できていれば、そちらも記載します。

※後でビジネスの内容が変わった場合は、確定申告の際の申告書や決算書に変更後のものを記載すれば良いです(そのための変更の届け出は不要)。

⑮給与関連項目の書き方、源泉所得税の納期の特例の承認に関する申請書の提出の有無

1人起業の場合は記載不要です。

※従業員を雇う予定の場合は雇う人数や給与額等を記載します。そして源泉徴収を納付する義務がある場合、『納期の特例の承認に関する申請書』を提出すると、月ごとの納付を半期に一度で済ませることができます。

開業届の提出

開業届は提出用、控え用の2枚一組になっています。両方印刷して税務署に持参しましょう。

税務署の受付で「開業届を提出したい」と言えば、どの窓口に行けば良いか案内してもらえます。

窓口で提出すると、提出用と控え用の両方に受領印が押され、控え用を持ち帰ることができますので、大切に保管しましょう。

まとめ

個人事業の開業届は、会社設立登記などのように作成に費用や手間はかからず、0円で簡単にできます。

ただ一度開業届を提出したら、そこからビジネスをすることで毎年確定申告をする義務が生じます。

青色申告承認申請書を開業届と一緒に提出した場合は、節税などのメリットがある一方で、複式簿記で帳簿を付ける必要があります。

そんなときに重宝するのが、会計ソフトのMFクラウドです。

経理の知識がないからと税理士に依頼するのも良いですが、月額顧問料や確定申告ごとに費用が発生してしまいます。

MFクラウドを使えば、税理士を雇うよりも安く、日常の売上・経費の管理、確定申告が経理経験ゼロの人でも簡単にできるようになるので本当におススメです!!